Marta Quaresma Ferreira em 2023-6-21

O IT Channel volta a lançar, pelo terceiro ano consecutivo, o estudo que avalia a perceção dos Parceiros sobre o clima de negócios em Portugal

|

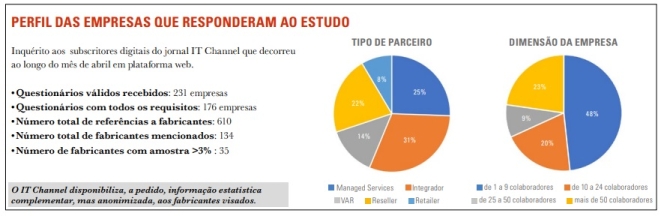

O IT Channel volta a medir o pulso ao mercado de IT junto dos Parceiros de Canal através do Channel Survey 2023. Com o objetivo de analisar e comparar a perceção que os Parceiros têm sobre a evolução do ambiente de negócios ao longo dos anos, foram obtidas, no total, 231 respostas, sendo que a amostra válida utilizada nesta análise foi de 176 respostas de empresas que cumpriram com os critérios de validação. Numa fase inicial foi pedido aos inquiridos que definissem a atividade principal da sua empresa. Mais de metade (56%) considera-se Integrador (31%) e Managed Services (25%). Os restantes 44% distribuem-se entre Resellers (22%), VAR (14%) e Retailers (8%). Relativamente à dimensão da empresa, 52% são empresas com mais de dez trabalhadores e quase metade (48%) são organizações com um a nove trabalhadores. Procedemos agora a uma análise mais detalhada, onde separamos os MSP, Integradores e VAR dos Resellers e Retailers.

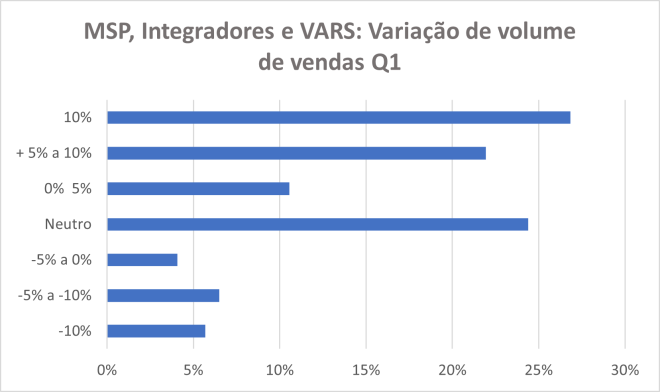

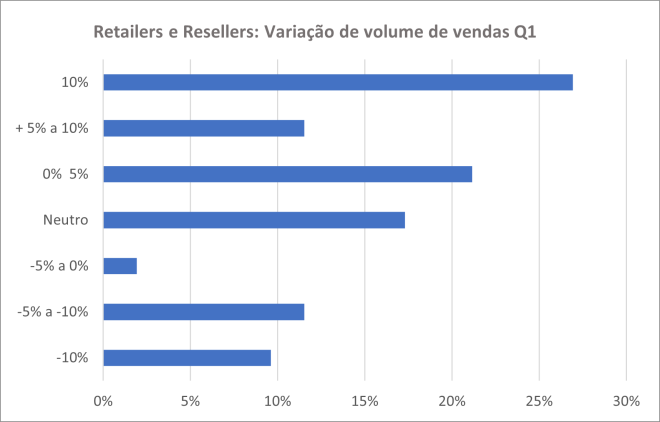

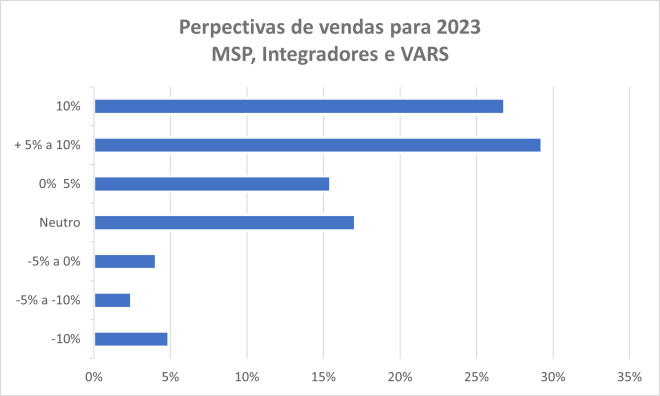

O estado do negócioDepois da pandemia, a guerra: a invasão da Ucrânia pela Rússia veio trocar as voltas aos negócios e a inflação, que provocou a disrupção da cadeia de produção, obrigou as empresas a repensarem rapidamente as suas estratégias. Quando analisamos e comparamos os valores no grupo dos MSP, Integradores e VAR referentes à variação do volume de vendas do primeiro trimestre de 2022 com os do primeiro trimestre de 2023, 27% dos inquiridos deste grupo, que agrega tanto o mercado empresarial como o setor público, reporta um crescimento superior a 10% no primeiro trimestre de 2023. No conjunto, 59% tem uma visão positiva, com crescimento no volume de vendas. Relativamente à variação do volume de vendas no grupo dos Retailers e Resellers, 27% perspetiva igualmente um crescimento no volume de vendas superior a 10% no Q1 - tal como observado no grupo anterior. No entanto, 23% dos inquiridos neste grupo prevê decréscimo no volume de vendas, em comparação com 16% dos inquiridos no grupo dos MSP, Integradores e VAR. Perspetivas de vendas para 2023Já com os olhos postos nos resultados de 2023, e tendo em conta o valor da inflação, considerámos como crescimento os Parceiros que referiram perspetivas superiores a 5%. Desta forma, 56% dos Parceiros MSP, Integradores, perspetivam um ano positivo, com destaque para crescimentos na ordem dos 5 a 10% referidos por 29% dos inquiridos deste grupo. No caso dos Retailers e Resellers, e apesar de as perspetivas serem positivas, a percentagem de inquiridos que prevê um crescimento positivo, e tendo uma vez mais em conta a inflação, desce para os 38%, com 21% a perspetivar crescimentos de +10%. Neste grupo há também uma maior percentagem de inquiridos a olhar de forma pessimista para o resto do ano: 23%, em comparação com 11% reportados no grupo dos MSP, Integradores e VAR.

Na avaliação das perspetivas para 2023 face a 2022, e tendo em conta uma classificação entre ‘Insatisfatório’, ‘Pouco Satisfatório’, ‘Satisfatório’, ‘Melhor’ e ‘Muito Melhor’, 48,8% dos inquiridos no grupo dos MSP, Integradores e VAR considera que o Volume de Vendas está ‘Melhor’ face a 2022, seguindo-se a Estratégia (45,5%), também classificada por 8,9% dos inquiridos como ‘Muito Melhor’.

No caso dos Resellers e Retailers, no que diz respeito às perspetivas para 2023 sobre o Volume de Vendas, Rentabilidade, Novos Potenciais Clientes, Estratégia de Negócio e Liquidez dos Clientes, 62,6% dos inquiridos neste grupo concentra as suas respostas em ‘Satisfatório’, com o Volume de Vendas e a Rentabilidade entre as variáveis que apresentam uma maior percentagem: 53,8% e 51,9%, respetivamente. Mais de 48% dos inquiridos considera a Liquidez dos Clientes ‘Pouco Satisfatório’, à semelhança do que acontece no anterior grupo.

Verticais com maior potencial de crescimentoÀ semelhança dos dados apresentados pelo Channel Survey de 2021 e 2022, os serviços continuam a ser o vertical com maior potencial de crescimento: 47%. O setor do Comércio e da Distribuição surge logo a seguir com 47%, seguido da Indústria, com 44%.

No fundo do gráfico surge o Setor Primário e o dos Transportes com 5% e 7%, respetivamente. Por outro lado, o setor dos Serviços de Consultoria registou um crescimento considerável ao passar de 4% em 2022 para 34% em 2023 (uma subida de 30%). Índice de confiança

Ao analisarmos ao detalhe o grupo dos MSP, Integradores e VAR, o índice de confiança é positivo para os indicadores Estratégia, Novos Clientes, Rentabilidade e Vendas, mas negativo no caso da Liquidez dos Clientes (-12,4 pontos).

No caso dos Retailers e Resellers os indicadores são todos negativos, à exceção da Estratégia, com 5,6 pontos positivos. O índice geral de confiança de 2023 reflete esta mesma análise, com o valor a diminuir de 11,8 pontos base (2022) para 7,3 (este ano), valor igualmente registado em 2021, ainda durante um ano marcado pelos efeitos da pandemia da Covid-19 nos negócios. Esta leitura dos dados permite concluir que o índice de confiança de 2023 aproxima-se do valor registado em 2021.

A relação com fabricantesDepois de um ano marcado pelas questões do shortage, fruto da guerra na Ucrânia, procurámos saber junto dos Parceiros como é que classificavam a relação com os fabricantes tendo por base uma classificacão entre ‘Pouco Importante’, ‘Algo Importante’, ‘Importante’, ‘Muito Importante’ e ‘Fulcral’. 39,2% dos Parceiros classificaram o Apoio Técnico como ‘Fulcral’, seguido da Margem, com 30,7%. Metade classifica a Disponibilidade e Oferta do Produto como ‘Muito Importante’, assim como o Relacionamento com os Fabricantes (48,9%). No fundo do gráfico estão indicadores como Gestão de Conflitos e Co-Marketing, classificados como ‘Algo Importante’ (10,2% e 11,9, respetivamente).

|